公募ETF竞争加剧,如何避免内卷?卡位明确、竞品少,成就12倍增长

- 今日资讯

- 2024-01-15

- 37

公募ETF市场上“物以稀为贵”的特点,使得不同品类的ETF出现极具反差特点的规模分化。

券商中国记者注意到,主题明确、竞品少的旅游ETF,短短两年来的规模增长最高已达12倍。与此同时,开年后多个公募发布物联网、软件服务、互联网、信息安全、绿色电力、低碳等赛道ETF规模低于合同约定情形的提示性公告,其中,同一公募旗下ETF主题名称出现兄弟产品左右互搏、高度内耗导致缺乏差异化,以及外部公募竞品的一窝蜂式卡位,成为许多细分品类ETF难以做大的核心因素。

卡位明确竞品少,规模暴增12倍

新年伊始,旅游市场持续火爆,公募基金仅有的两只旅游ETF备受资金关注,但与市场印象不同的是,两只旅游ETF“火爆”实际上已持续两三年,即便两只旅游ETF自2021年成立以来“分文未赚”,亏损均接近30%,但这两只ETF产品却实实在在地成为公募基金的宠儿。

显而易见的是,与许多热门赛道ETF相比,旅游赛道缺乏伟大的上市公司,但这并不会阻碍旅游ETF的成功卡位。券商中国记者注意到,虽然基金合同成立以来的净值损失不小,但位于北京的旅游ETF从2021年12月募集时的2.2亿元,已暴增到2023年9月末的9.7亿元;另一只总部位于上海的一只旅游ETF,从2021年7月募集时的2.92亿元,已暴增至2023年9月末的37.49亿元,成立两年多时间,分文未赚,但产品的资金规模却暴增高达12倍。

显而易见的是,随着上述ETF产品的资金规模持续飙升,这两只冷门的ETF已成为相关公募基金的两只“金蛋”,是极具反差特点的逆向布局,业内人士预计,随着中国消费市场的政策助力,内需型旅游消费市场逐步复苏和激活,冰雪旅游在2024年开了好兆头,两只旅游ETF未来的规模增长或将进一步超出市场预期,尽管它未必反映在基金净值的增长上。

ETF主题名称左右互搏

同样是分文未赚,多家公募在新年后密集发布旗下ETF产品连续低于基金合同约定情形的提示性公告,这些规模持续缩水导致基金公司提示风险的ETF产品大部分均为热门的新兴主题,且存在主题名称左右互搏的特点。

其中,仅华南地区一家大型公募,就在开年后提示多只ETF存在类似情形,涵盖物联网、软件服务、互联网、信息安全、绿色电力、低碳等六七个赛道的主题ETF。该华南大型公募在披露物联网ETF时称,截至2024年1月9日,相关基金已连续30个工作日基金资产净值低于5000万元。若截至2024年2月6日终,基金资产净值连续50个工作日低于5000万元,则触发《基金合同》规定的终止情形,《基金合同》应当终止,基金管理人将根据相关法律法规、《基金合同》等规定对该基金进行清算。

有市场人士分析认为,相关ETF产品的持续缩水乃至低于基金合同的约定情形,与ETF产品命名和投资范围缺乏差异化甚至内耗有密切联系。

“物联网ETF、软件服务ETF、互联网ETF、信息安全ETF这四只主题ETF实际上可视为同一类主题基金,彼此之间缺乏足够的差异化,覆盖的股票品种也大同小异。”深圳地区的一位基金人士认为,公募开发的许多细分品类的ETF存在左右互搏的问题,且这种左右互搏往往可归纳为同一赛道。

此外,上述公募披露的绿色电力ETF、低碳ETF所面临的规模已低于5000万元的情形,也在相当程度上解释“绿色电力”“低碳”两只ETF在相同主题下的内耗问题,尤其是相关ETF的基金重仓股和赛道特点的重合度问题。

相关ETF不仅面临主题命名和赛道大同小异的内耗,同时各大公募基金在热门主题赛道上一窝蜂地涌入,也使得许多ETF在资金规模上最终吃不饱。

以华南某公募旗下的绿色电力ETF为例,其不仅要面临本公司旗下低碳ETF的竞争,同时在北京、上海亦有多个大型公募布局同样名称的“绿色电力ETF”。

券商中国记者注意到,一些公募还另辟蹊径,通过调整名称参与同主题的ETF竞争,比如华宝基金旗下的“绿色能源ETF”,其跟踪的指数为绿色能源指数,并不同于绿色电力指数,但实际情况却并无太大差异,反映到ETF基金的股票持仓上,绿色能源ETF的核心重仓股与几只绿色电力ETF高度相似。

被动投资优势强,ETF市场增量空间巨大

显而易见的是,主题明确、竞品少已成为公募旗下赛道ETF成功的关键,符合市场需求的ETF市场规模或将持续增长。

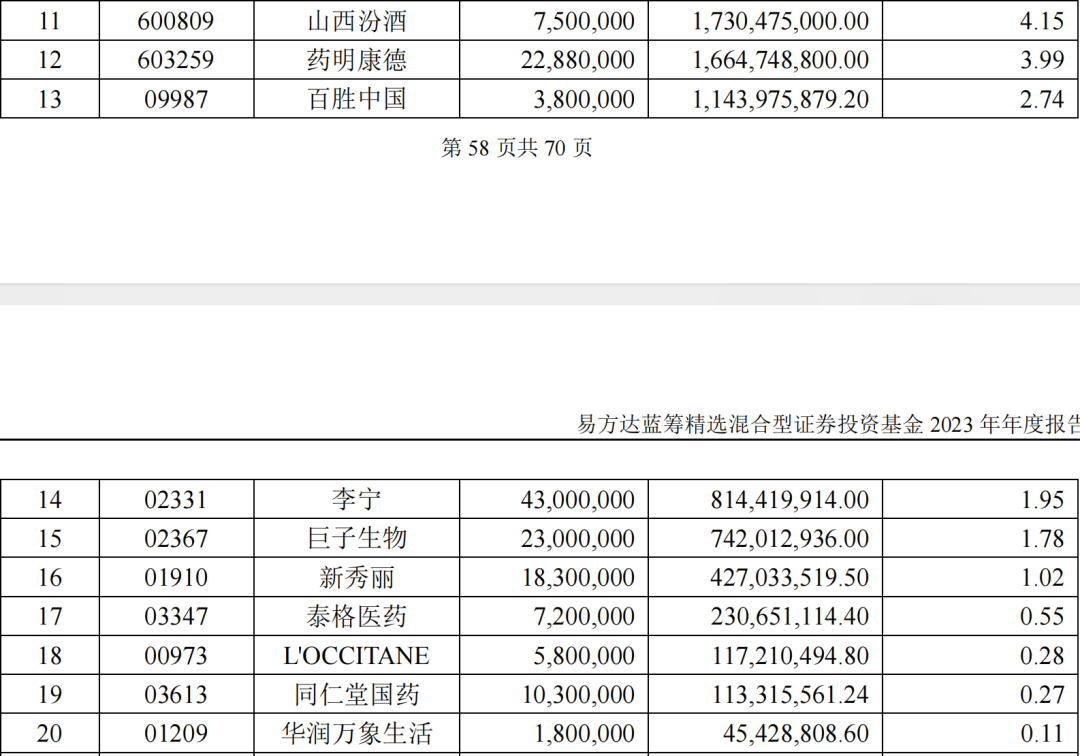

目前,基金公司所开发的游戏ETF、白酒ETF、传媒ETF、旅游ETF均在资金规模层面取得巨大的成功,截至去年三季度末,华夏基金旗下的游戏ETF的资产规模已超过60亿元,招商白酒ETF资产规模超过惊人的520亿元,鹏华酒ETF资产规模超过134亿元,广发基金旗下的传媒ETF超过43亿元,国泰基金旗下的军工ETF接近百亿规模。

平安基金钱晶认为,过去一段时间的市场的分化与基本面关系不大,更多的是资***弈带来的结构分化。在这样的市场环境下,主动型基金很难创造超额收益,自2022年以来,偏股混合基金指数已经连续2年未能跑赢沪深300指数,这也是为什么2022年以来主动型基金规模增速下降,但ETF等被动指数基金却快速增长的原因,而ETF通过组合策略有较大可能穿越市场周期,尤其ETF有一整套的生态系统,包括券商做市、两融、衍生品、托管、财富管理机构等多方市场主体,每个参与方都在ETF生态系统中扮演着重要角色,这是ETF能够持续做大的一个重要原因。他认为,正是因为有生态系统的存在,长期来看,ETF的规模将越来越大。

华夏基金徐猛也认为,现在股票投资者开始买指数产品、买ETF,背后的逻辑就是个股加上指数的难度加大,过去几年把股票上涨的个数和整个A股的流通股指数进行对比,从十年的角度来讲,只有30%的个股跑赢市场。徐猛指出,从收益的角度来看,过去半年或是过去一年、过去两年主动型基金的超额收益难度比较大,被动投资者相对来讲贝塔收益还比较确定,从超额收益进行对比,过去几年主动基金的超额效益比较小,或者说很难跑赢被动指数,举例消费类的主动基金产品看,整个消费主动基金的平均收益很难战胜真正消费指数,这使得越来越多的主动型基金持有人转而投资ETF等指数基金。

博时基金投资负责人于善辉认为,ETF作为高效的投资工具,是构成组合里面很重要的一类资产。“事实上,所有的资产都是为了配置。ETF组合本身有三点好处,一是指数贝塔收益充分,二是交易效率高,三是流动性相对更好。但是同样有劣势,过去一段时间,主动权益基金超额收益较少,但若主动权益类超额收益增多,ETF优势将减弱,这说明ETF不能仅满足于现实的既有表现,需要展望未来,进行专业价值挖掘和价值发现。”

[免责声明]本文来源于网络,不代表本站立场,如转载内容涉及版权等问题,请联系邮箱:83115484@qq.com,我们会予以删除相关文章,保证您的权利。转载请注明出处:http://www.szery.com/post/33777.html