中国新能源资产受追捧 能链智电完成新一轮近亿元增发

- 今日资讯

- 2024-03-15

- 36

3月13日,有媒体报道,在美国纳斯达克上市的能链智电(NAAS.US),已与美国某知名投资机构达成最终投资协议,完成总额近亿元的新一轮增发。能链智电将向该机构发行4,761,905份美国存托股票(ADS),价值约4300万元人民币(600万美元),且可在未来有条件认购同等数量的ADS,合计金额近亿元人民币。

当下,全球投资市场疲软,美国资本缘何加码中国新能源汽车充电服务市场?

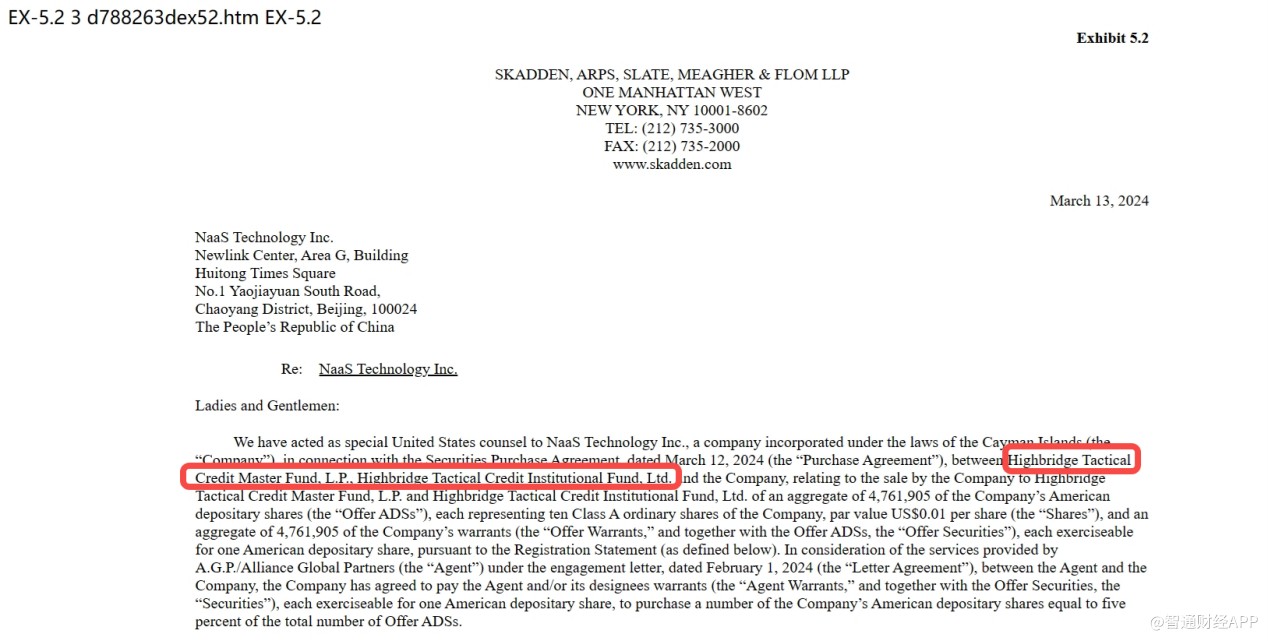

记者查询了能链智电最新发布的6-K公告,文件披露了此次***涉两支投资基金的名称——“Highbridge Tactical Credit Institutional Fund及Highbridge Tactical Credit Master Fund”。

Highbridge Capital为何许人也?其实,对于投资圈的人来说,这个名字并不陌生,如果说在美国资本市场名头极大的高桥资本,可能就更熟悉了。而高桥资本的“东家”则是实力更为雄厚的摩根资产管理公司(JP Morgan Asset Management),隶属摩根大通(JPMorgan Chase & Co.),拥有150余年资产管理经验,全球资产管理规模达2.4万亿美元,其发展史便是美国金融业的缩影。2009年,摩根资产管理公司完成了对高桥资本的整体收购,持续在全球扩张业务,为机构投资者、养老基金、基金会、高净值人群管理着40亿美元的资产。

美国投资机构,特别是像摩根大通这样的总部位于纽约的本土实力派,有着鲜明的投资偏好和风格,向来以眼光挑剔而著称。但这种超大型投资机构也有着“既果敢,又坚定”的另一面,一旦***,都会选择做时间的朋友,长期持有且会多次加仓。

为什么能链智电能够进入摩根大通的视线?这与中国新能源汽车、充电服务产业即将进入高速增长的临界点有关,可谓恰逢其时。根据中汽协数据,截至2023年底,中国新能源汽车总量为2041万辆,占全球的一半以上。预计到2025年,中国新能源汽车存量渗透率将接近15%,相应的充电服务市场会爆发,规模效应会带来更大的想象空间。

此次能链智电获得摩根大通旗下高桥资本的投资,既是对中国新能源汽车及充电服务赛道增长潜力的看好,同时也是对投资标的“成色”的认可。更为关键的是,在多数机构投资人出手谨慎时,摩根大通购入中国新能源资产,可能释放了一个信号,会带动更多国际投资机构的“跟投”。

最新披露的经营数据显示,能链智电互联互通业务通过扩大车主用户数、提升充电场站覆盖率,充电服务业务高速增长,在2024年1月实现了订单侧盈利,且盈利水平连续五个月保持正增长,2月还在持续扩大。公告显示,能链智电预计2023年充电量同比增长80%、或达50亿度,远超2023年中国新能源汽车总量55.8%的同比增速。相当于2023年美国公共充电量的3.3倍,欧洲公共充电量的60%。

此外,2023年能链智电还获得多家国际顶级投资机构的关注和增持,包括全球资产管理巨头Envestnet旗下的ELEC ETF、主动型气候变化ETF CCSO、景顺的Invesco WilderHill Clean Energy ETF(PBW)等。

此前,能链智电预估2023年全年收入在3.1亿元人民币(4,400 万美元)至3.3亿元人民币(4,600 万美元)之间,同比增幅达234%至256%。而能链智电母公司能链控股也于今年2月宣布其成品油业务已实现整体盈利。随着盈利能力的持续提升,财务状况的改善,能链智电在新能源车、充电服务领域的地位有望继续提高,获得更多投资机构的青睐。

[免责声明]本文来源于网络,不代表本站立场,如转载内容涉及版权等问题,请联系邮箱:83115484@qq.com,我们会予以删除相关文章,保证您的权利。转载请注明出处:http://www.szery.com/post/50623.html