云知声IPO:AI语音独角兽市场份额仅为0.6% 近4年累计亏损15亿 山海大模型实现收入仅占2%

- 今日资讯

- 2024-03-21

- 31

出品:新浪财经上市公司研究院

作者:坤

近日,云知声智能科技股份有限公司(下称“云知声”)向港交所更新了招股书,继续其申请上市进程,中金公司与海通国际为联席保荐人。

上市之路,对于云知声而言并非坦途。2020年底,在AI赛道一众公司迎来上市热潮时,云知声也向上交所科创板递交上市申请,但仅仅三个月便撤回了上市申请,期间还遭遇了科大讯飞的数据“打***”。2023年6月,云知声转战港股,目前仍在上市门前徘徊。

站在结果的角度来看,彼时曾经蜂拥上市的一众AI明星公司,其中不少数都没能摸到上市的门槛。而即便是成功上市的商汤、云从、寒武纪、第四范式等,在上市后也不乏接连亏损等难言乐观的业绩表现。

在更新的招股书中,我们可以看到,虽有AI语音独角兽之称,但云知声一直以来营收规模较小,市场份额仅为0.6%,深陷亏损泥淖近4年累计亏损15亿元。尽管每年数亿元研发支出“背锅”,但这样的研发投入规模对于大模型来说显然难言竞争力,截止2023年底山海大模型实现营收仅为1670万元,占总营收2%。

营收规模较小市场份额仅为0.6% 山海大模型实现收入仅占2%

据招股书显示,2020-2023年,云知声实现营业收入分别为2.61亿元、4.58亿元、6.01亿元、7.28亿元,同比增长分别为19.65%、75.29%、31.33%、21.05%。可以看出,近年来云知声保持了较为持续的增长,但近两年增速下滑明显。

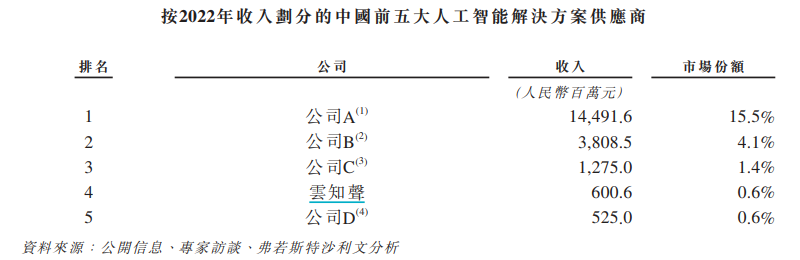

但实际上,云知声目前整体收入仍在数亿元级别,规模仍然较小。在招股书中,根据弗若斯特沙利文的资料,按收入计,云知声是2022年中国第四大AI解决方案提供商。但从具体市场份额来看却难言乐观。2022年云知声的市场份额仅为0.6%,而排在前面的公司A、公司B市场份额分别为15.5%、4.1%,和云知声有着数倍甚至数十倍的差距,而这样的差距,显然并非一朝一夕可以弥补,短期内云知声难以与其相制衡。而与排在第五的公司D相比,云知声与其市场份额却相近。

在收入规模有限、市场份额较小之外,云知声也依旧深陷亏损泥淖,至今仍未盈利。据招股书显示,2019-2023年,云知声的年度亏损分别为2.98亿元、4.34亿元、3.75亿元、3.76亿元,过去4年中,云知声累计亏损近15亿元。而在剔除股份支付、赎回债务利息的融资成本等影响之后,云知声同期经调整年内净亏损分别为2.10亿元、1.72亿元、1.83亿元、1.37亿元,2023年经调整净亏损有所收窄。

招股书中,云知声将公司亏损的主要原因归结为每年庞大的研发开支。但实际上,2021-2023年,云知声的研发支出分别为1.88亿元、2.87亿元、2.86亿元,同期研发费用率分别为41.05% 、47.52% 、39.29%,基本在40%上下,其中2023年还出现了下滑。

更何况,在2023年以来大部分科技公司都在奔赴AI大模型的背景下,云知声每年不到3亿元的研发支出似乎算不上大规模。2023年5月,云知声发布了拥有600亿个参数的自有大语言模型山海大模型,彼时云知声创始人黄伟曾表示,山海大模型的目标是2023年内通用能力比肩基于GPT-3.5的ChatGPT,并在医疗、物联、教育等多个垂直领域能力超越GPT-4。

愿景美好,但现实中的竞争却很激烈。不论是国内外的科技巨头纷纷***,还有融资就是数十亿起步的AI新生代选手也实力强劲,云知声单凭每年区区数亿元的研发投入,显然很难提供强有力的支撑。

在招股书中,云知声表示山海大模型已经实现了部分落地应用,包括在北京友谊医院应用的门诊病历生成系统,在南宁火车站提供客服服务等。截止2023年12月31日,共有8名客户使用云知声的山海大模型人工智能支持的产品及解决方案,实现收入1670万元。这一收入规模仅仅占到云知声总收入的2%。未来山海大模型能否在激烈的竞争中取得一席之地,为云知声带来真正的收入规模与盈利,仍有待观察。

依赖大客户而回款周期却拉长至283天 持续“失血”靠融资支撑

不仅是收入规模有限,云知声的拓客速度也并不快。2020年,云知声的客户数量为459家,而2021年增加至510家,2022与2023年,客户分别增加至538家、555家。可以看出,每年客户增长的速度逐渐放缓。

但另一方面,云知声却相对依赖大客户。据招股书显示,2020-2023年公司从前五大客户实现的营业收入占***别为34.4%、30.8%及27.4%,其中最大客户的收入占***别为21.6%、13.1% 及9.3%,虽然有减小趋势,但一旦有大客户发生变化,云知声的业绩仍将受到影响。

而云知声对大客户的依赖,自然也在一定程度上意味着公司对于下游的议价能力不强,回款能力差。2021-2023年,云知声的应收账款分别为2.66亿元、3.69亿元、4.11亿元,逐年走高,应收账款相对于同期营业收入的占***别为58.07%、61.39%、56.46%。换言之,云知声的过半收入是通过赊销实现,资金被下游客户在一定程度上占用。

招股书中,云知声表示正常信贷期为180天,但近三年公司实际的贸易应收款项周转天数分别为185天、254天及283天,明显超过正常信贷期,且有回款周期愈发延长的趋势。

由此,在一直以来的亏损状态与较差的回款能力影响下,云知声也持续“失血”。2019-2023年,公司每年的经营活动现金净流出分别为3.41亿元、1.63亿元、2.37亿元、1.66亿元、2.84亿元。一直以来,云知声依靠融资支撑,就在2023年,云知声还获得了D3轮融资,交易金额达7亿人民币。近年来多次递表试图敲开资本市场大门,对于尚无自身“造血”能力的云知声而言,其中很重要的原因或是上市募资补血。

[免责声明]本文来源于网络,不代表本站立场,如转载内容涉及版权等问题,请联系邮箱:83115484@qq.com,我们会予以删除相关文章,保证您的权利。转载请注明出处:http://www.szery.com/post/50882.html